投資対象としての賃貸型物流不動産の可能性~今後拡大が見込まれるエリア、機能とは?~

グローバル都市不動産研究所 第17弾(都市政策の専門家 市川宏雄氏監修)

投資用不動産を扱う株式会社グローバル・リンク・マネジメント(本社:東京都渋谷区)は、(1)東京という都市を分析しその魅力を世界に向けて発信すること、(2)不動産を核とした新しいサービスの開発等を目的に、明治大学名誉教授 市川宏雄 氏を所長に迎え、「グローバル都市不動産研究所(以下、同研究所)」を2019年1月1日に設立しました。

(過去のレポート一覧はこちら ⇒ https://www.global-link-m.com/company/institute/)

このたび同研究所では、調査・研究の第17弾として、物流施設の市場規模、中でもとりわけ投資対象としての注目すべき賃貸型物流施設の機能・エリアの可能性について紹介します。

(過去のレポート一覧はこちら ⇒ https://www.global-link-m.com/company/institute/)

このたび同研究所では、調査・研究の第17弾として、物流施設の市場規模、中でもとりわけ投資対象としての注目すべき賃貸型物流施設の機能・エリアの可能性について紹介します。

- 【01】物流施設への需要が高まる

大規模かつ高機能な物流施設の需要が飛躍的に増加

EC市場の急速な発展により、2020年のEC市場規模は伸び率21.71%と大きく拡大

今、物流施設が注目を集めています。

近年の電子商取引(EC)市場の拡大や、サード・パーティ・ロジステックス(3PL)事業の進展によって、今や「物流施設」は、単に物を保管するかつての「倉庫」のイメージとは異なり、梱包や流通加工、高機能設備などを有する「ハイテク物流センター」へと変わりつつあります。大都市圏では、こうした大規模かつ高機能化した物流施設の建設や再開発が次々と進んでおり、これらの施設はいわゆる「物流不動産」として有力な投資対象ともなっています。このように期待を集める物流施設の市場規模、拡大が見込まれる物流施設の機能やエリアの可能性について解説します。

大規模・高機能な物流施設の需要が急速に拡大

かつての物流施設は、メーカーや商社、倉庫業者が自社で所有する「保管型」が中心でしたが、1990年代後半から高機能設備や流通加工スペースを確保した大型の「配送型」施設が増えはじめ、その後、施設規模が極めて大規模で3PL事業者(物流専門業者)が運用する「賃貸型」施設が大きく普及することになりました。

こうした物流施設の変遷の背景について、国土交通省は次のように分析しています。

- 日本の製造業、小売業は、グローバルな価格競争、経営効率の改善などの経営課題に直面し、生産拠点の海外移転や流通経路の見直しを進めてきた。商流・物流においても最適なサプライチェーンを構築し、効率化を図るため、在庫管理の徹底、物流施設の統廃合が促進された。

- インターネットの普及によるEC市場の発展や、貨物の小ロット化やジャストインタイム配送など、顧客ニーズが高度化・多様化し、多頻度小口化輸送が求められるようになり、大規模かつ高機能な物流施設のニーズが高まった。

- 各企業はコアビジネスへの選択と集中を進めるなかで、自前で物流施設を持たずに3PL事業者に委託する流れが定着し、3PL事業者は複数の荷主を集約するメリットを得るため、さらに物流施設の集約、大型化を進めた。

不動産投資の環境整備を受け、2000年初頭から外資系を含む不動産ディベロッパーなどさまざまなプレーヤーが「賃貸型物流施設」に本格参入しはじめました。物流系ファンドやリートも次々と設立されたことで投資対象として広く認知され、その投資額もオフィス系に次ぐまでに成長しています。

コロナ禍でさらに発展するEC市場

さらに物流施設の拡大に影響を及ぼしているのが、EC市場の急速な発展です。

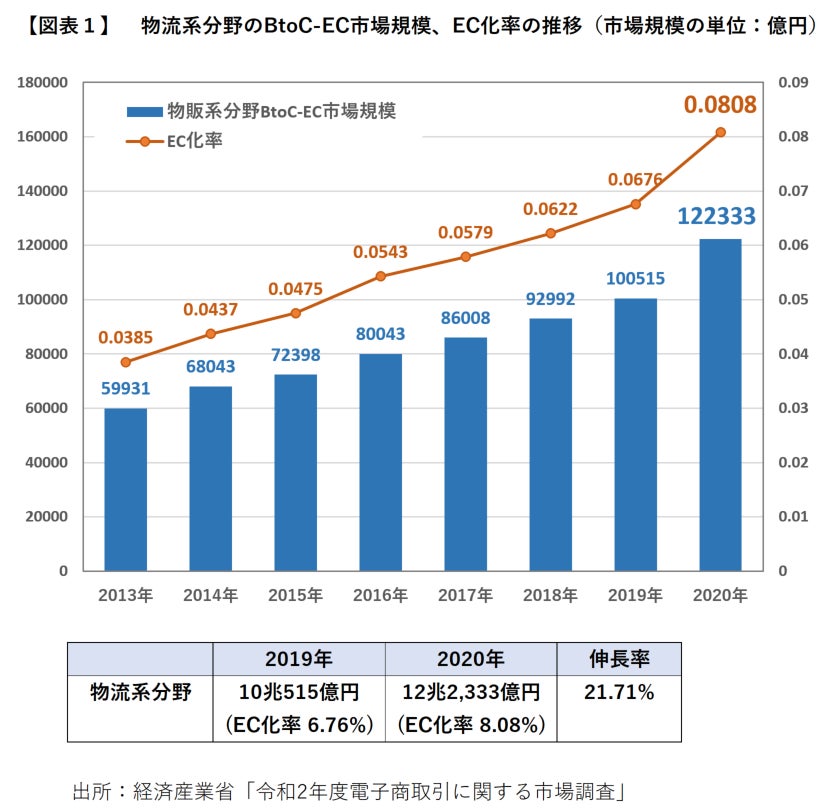

経済産業省のEC市場調査によると、物販系分野の「B to C(企業・消費者間)」のEC市場規模は、2013年から2019年にかけて年率9%という高い伸び率で成長してきましたが、2020年は新型コロナウイルス感染症による「巣ごもり消費」の影響で、伸び率21.71%と大きく拡大しました。

EC化率(全ての商取引に対するECによる取引割合)も8.08%と、前年から1.32ポイント増と跳ね上がりました【図表1】。

また、国土交通省の調査でも、2020年度の宅配便取扱個数も前年度から5億1298万個増加して48億3647万個にのぼり、前年度比11.9%と大きな伸びを見せました。

こうしたEC市場の急速な拡大により、EC事業者による全国配送網の拡充と物流施設の確保が加速化し、物流施設の需要がますます過熱しています。

- 【02】投資対象としての賃貸型物流不動産の市場環境

首都圏全体では2023年にかけて大量供給が続き、外環道エリアの需要高まる

投資ニーズの高い「賃貸型物流施設」の種類

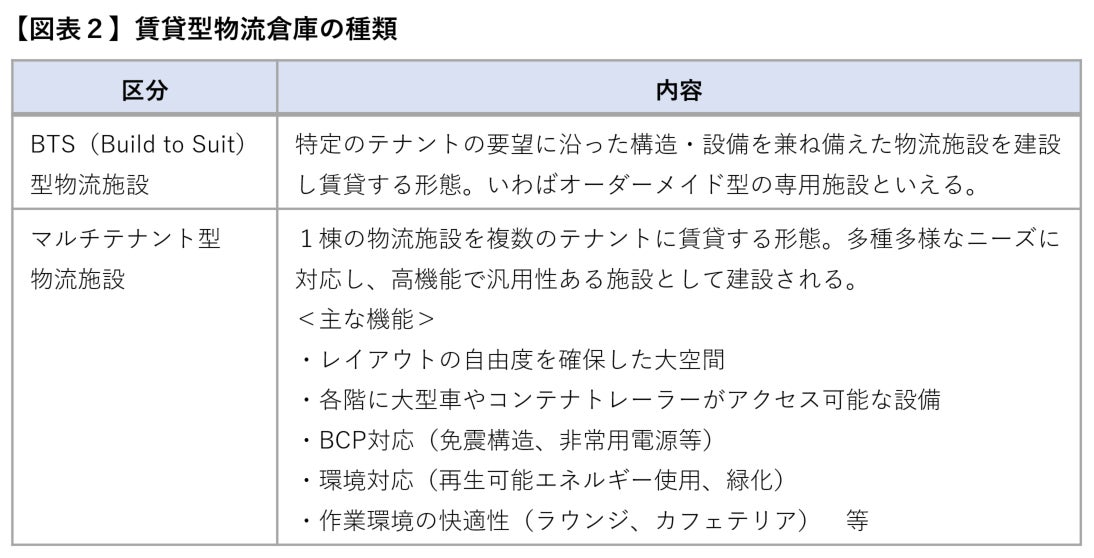

ここで「賃貸型物流施設」について説明すると、その形態は大きく2つに分類されます【図表2】。

もう1つが、「マルチテナント型物流施設」で、1棟の物流施設を複数のテナントに賃貸する形態です。多種多様な顧客ニーズに対応するため、庫内フロアはレイアウトの自由度を確保した大空間となっており、各階に大型車やコンテナトレーラーがアクセスできるランプウェイやトラックバースが設けられています。最近では大規模災害に備えたBCP(事業継続計画)機能である免震構造や非常用電源を標準装備し、太陽光発電や敷地内緑化、ラウンジやカフェテリアなど作業環境の快適性にも十分配慮した施設が増えています。

これら賃貸型物流施設は、テナントの定着率が高く賃料収入も安定的であることから投資対象として注目され、とくに汎用性が高いマルチテナント型物流施設は人気が高いと言われています。

4大都市圏-首都圏、近畿圏では需給の大きな緩みはない見込み

大都市圏における物流施設の市場可能性について見ていきましょう。

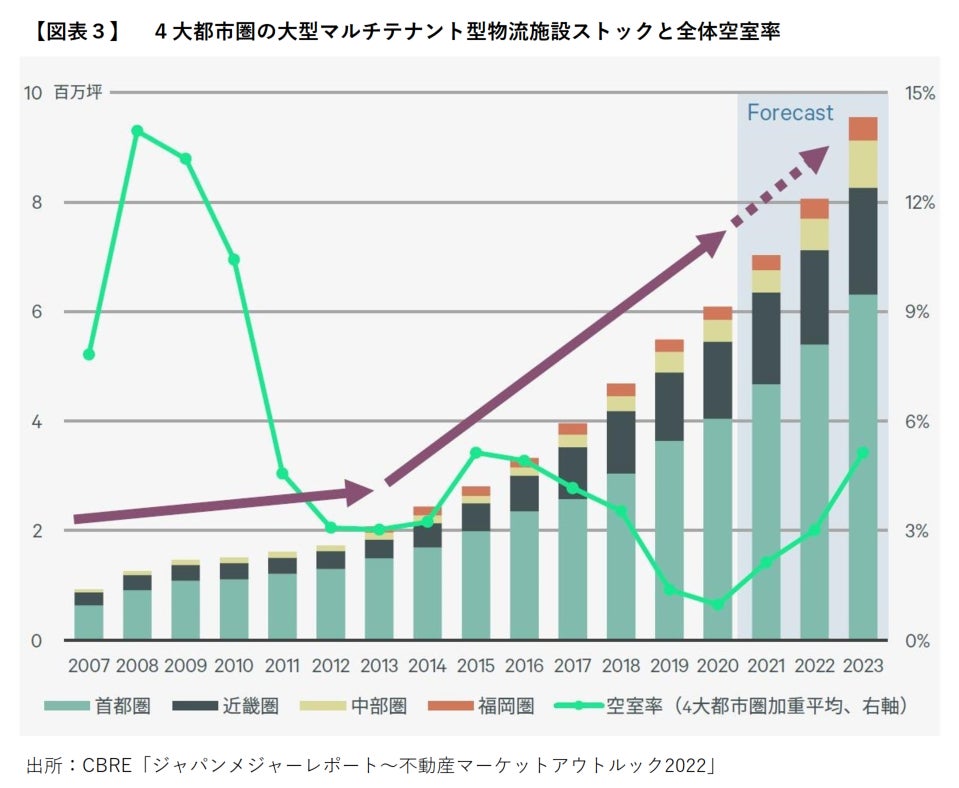

物流不動産マーケットは、EC市場の拡大や物流効率化ニーズが需要をけん引して、2020年、2021年を通して拡大を続けています。CBREの調査によると、4大都市圏(首都圏・近畿圏・中部圏・福岡県)の大型マルチテナント型物流施設(LMT※)の空室率は、豊富な新規供給量にもかかわらず低下が続き、2020年の新型コロナウイルス感染拡大期に一層低下して1.0%を記録しました。

2021年に入るとコロナ禍による「特需」は一段落したものの、依然として需給バランスはタイトな状況にあるとしています【図表3】。

今後は、新規供給が従前とほぼ同様の成長率で増加する見通しであるため、中長期的には需給バランスは若干緩むと予測されますが、市場としての成熟度が高い首都圏や、供給が限定される近畿圏では需給の大きな緩みはない見込みと分析しています。

※LMT:Large Multi-Tenant Logistics Properties(大型マルチテナント型物流施設)

首都圏、近畿圏:延床面積10,000坪以上

中部圏、福岡圏:延床面積5,000坪以上

首都圏-外環道エリアのニーズが旺盛

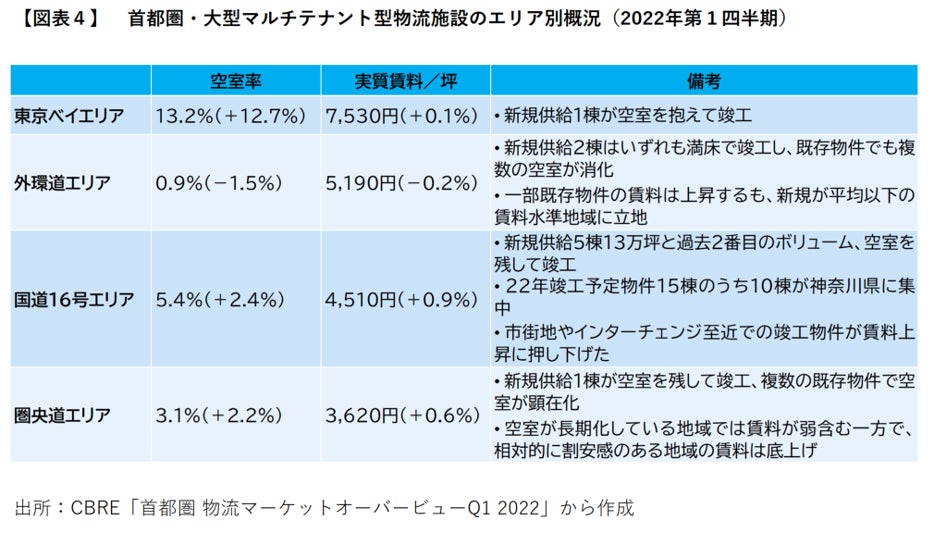

さらに、2022年第1四半期の最新データによると、首都圏のLMTの空室率は前期から2.1ポイント上昇して4.4%となりました。新規需要は15万坪と安定しているものの、新規に26万坪の大量供給があったことが影響したとみられます。首都圏全体では2023年にかけて大量供給が続くため、需給緩和の基調に変わりはないと見込まれています。

ただしエリア別にみると、新規供給の増加が進む国道16号エリアや圏央道エリアでは2023年にかけて空室率が上がるものの、引き続き高い需要が見込まれる外環道エリアでは低水準の空室率で維持するものと予測されています【図表4】。

- 【03】注目エリア・機能 都心近くのラストワンマイル倉庫需要

東京都心部には築40~50年の古い倉庫が多く、再開発が見込まれる

食品類のEC市場の成長可能性

もう1つ注目を集めている物流施設が「冷蔵・冷凍倉庫」です。

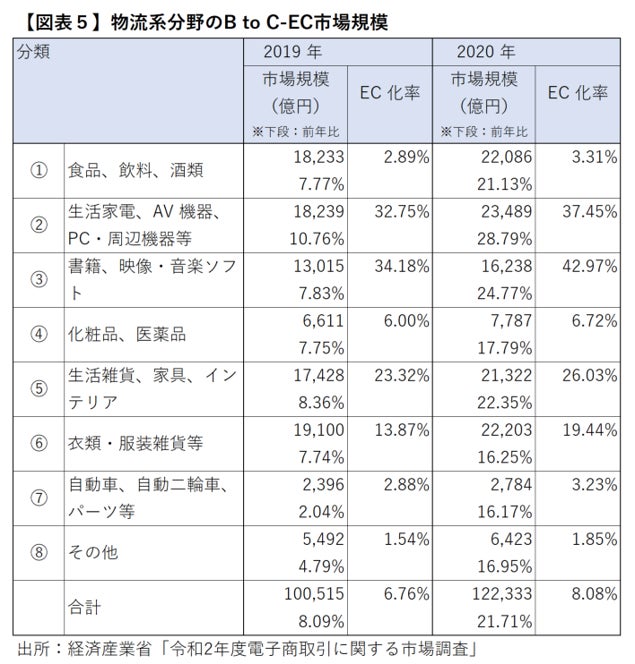

物販系分野の「B to C」-EC市場で、市場規模が大きいのは「生活家電・AV機器等」、「衣類・服飾雑貨等」「食品・飲料等」などですが、とくにこれから市場規模の拡大が見込まれるのは、「食品・飲料等」と予想されています。

日本でもアマゾンフレッシュが2017年から生鮮食品の宅配を始め、楽天は西友と提携し本格的なネットスーパーに参入したほか、食品宅配サービス大手のオイシックス・ラ・大地も生鮮品だけでなくミールキットや無添加加工食品の販売など業容拡大しています。

こうしたなか、コロナ禍が訪れた2020年に「食品・飲料等」のEC市場は、ステイホームや在宅勤務による生活家電やパソコン、書籍、映像・音楽ソフトなどと並んで、前年比で21.13%の伸びをみせました【図表5】。この背景には、当初の外出を控えるための「やむを得ないネットスーパーの利用」から、次第に家庭内で調理を楽しむ「コト消費」を志向する食品のネット購入が進んだ、との指摘もあり、一過性の動きではなくコロナ収束後も需要は継続・拡大していくものと予想されます。さらに「食品・飲料等」のEC化率は、2020年でも3.31%とまだ低い水準であり、今後の成長余地は非常に大きいと期待されます。

今後の食品類の配送需要の高まりのなかで、配送品目は生鮮食品や冷凍食品のほか、時短ニーズに対応した半調理品、ミールキットなどの中食向け商品が伸びていくと考えられます。こうした品目を配送するため、冷蔵・冷凍設備を備えた倉庫需要が拡大するほか、食品加工や厨房設備を備えた施設立地の可能性も指摘されています。

また、生鮮品などの配送を前提とした場合、それを消費する居住地との近接性がますます重要になります。大消費地である東京都心エリアにはこれらの食品類を配送するためのラストワンマイルの配送網の構築が必要となることが想定されます。東京23区内や外環道の内側エリアは、こうした配送の倉庫適地として価値が高まる可能性があります。

老朽倉庫のリプレースも伸びしろ

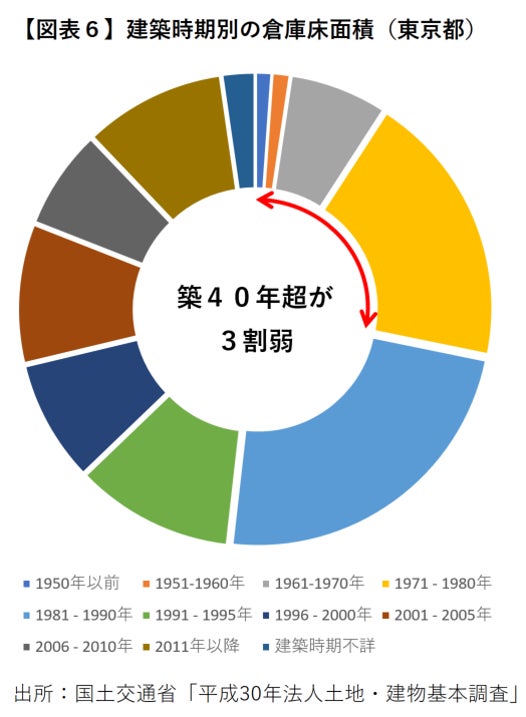

一方、東京都心部には築40~50年の古い倉庫が多く(東京都内でみても現時点で築40年超が3割弱、10年後には5割を超える)、災害への安全性(耐震性等)、最新設備の欠如、環境性能などで問題を抱えるものも多数あることが懸念されています【図表6】。

こうした東京都心部の倉庫の再開発や、都心外周部のマルチテナント型物流施設のタイアップなどにより、今後、東京のラストワンマイルを支える最先端の物流施設が建設されていくことが予測されます。

- 【04】都市政策の専門家 市川宏雄所長による分析結果統括

東京都心エリアでは今後、最先端の物流設備の開発が進むと期待

現在、大規模で高機能な物流施設の需要が飛躍的に増加しています。その背景にあるのが、商品やサービスをインターネット上で売買するEコマース(EC)の急速な発展で、2020年にはコロナウイルス感染症による「巣ごもり消費」もあり、対前年比でEC市場規模が21.7%伸びました。貨物の小ロット化やジャストインタイム配送など、多頻度小口化輸送が求められる物流施設のニーズが高まっています。

物流施設はかつての倉庫のイメージから、梱包や流通加工、高機能設備などを有するハイテク物流センターへと変わりつつあり、大都市圏では、需要が高く、物流不動産として有力な投資対象となっています。賃貸型物流施設には特定のテナントの要望に沿ったオーダーメイド型の「 BTS(Build to Suit)型物流施設」と1棟の物流施設を複数のテナントに賃貸する汎用性のある「マルチテナント型物流施設」があります。

コロナ禍による「特需」が一段落した2021年以降も、市場成熟度が高い首都圏、供給が限定される近畿圏では依然として需要はタイトな状況となっています。首都圏全体では2023年にかけても大量供給が続き、需給は緩和しつつありますが、引き続き高い需要が見込まれる外環道エリアでは低水準の空室率となっています。

コロナ禍で広まった「B to C」-EC市場のなかで需要が高まった「食品・飲料等」は今後も継続・拡大が予想され、時短ニーズに対応した半調理品、ミールキットなどの中食向け商品が伸びて「冷蔵・冷凍倉庫」を持った物流施設のニーズは高まるでしょう。

都心外周部のマルチテナント型物流施設とのタイアップなどにより、今後、東京都心エリアにはこれらの食品類を配送するためのラストワンマイルの配送網の構築が必要となり、最先端の物流施設が建設されることが予想されます。現在、都心部には築40~50年の古い倉庫(都内全域では3割弱)が多く、今後、再開発するエリアでは、その更新にあたっては食品加工や厨房設備を備えるなど多様な用途に対応できる施設整備が進むことが期待されます。

<参考資料>

国土交通省「物流不動産の隆盛の背景や理由」

経済産業省「令和2年度電子商取引に関する市場調査」2021年7月30日

国土交通省「平成30年法人土地・建物基本調査」

国土交通省「令和2年度宅配便取扱実績について」2021年8月6日

CBRE「2030年の物流施設マーケット像」2020年8月6日

CBRE「ジャパンメジャーレポート~不動産マーケットアウトルック2022」2021年12月16日

CBRE「首都圏 物流マーケットオーバービューQ1 2022」2022年5月26日

- 取材可能事項

ご取材をご希望の際は、グローバル・リンク・マネジメントの経営企画部 広報担当までお問い合わせください。

・生年月日 :1947年 東京生まれ(74歳)

・略歴 :早稲田大学理工学部建築学科、同大学院修士課程、博士課程(都市計画)を経て、カナダ政府留学生として、カナダ都市計画の権威であるウォータールー大学大学院博士課程(都市地域計画)を修了(Ph.D.)。一級建築士。世界の都市間競争の視点から大都市の将来を構想し、東京の政策には30年間にわたり関わってきた東京研究の第一人者。

現在、明治大学名誉教授、日本危機管理防災学会・会長、日本テレワーク学会・会長、大都市政策研究機構・理事長、日本危機管理士機構・理事長、森記念財団都市戦略研究所・業務理事、町田市・未来づくり研究所長、Steering Board Member of Future of Urban Development and Services Committee, World Economic Forum(ダボス会議)in Switzerlandなど、要職多数。

・役職 :株式会社グローバル・リンク・マネジメント 代表取締役

・生年月日 :1974年 横浜生まれ(48歳)

・略歴 :神奈川大学法学部法律学科卒業。新卒で金融機関に入社。その後、家業の飲食店を経て大手デベロッパー企業に転職し年間トップセールスを達成。そこでの経験を経て30歳の時に独立し、グローバル・リンク・マネジメントを設立。

- 会社概要

設立: 2005年 3月

資本金: 539百万円(2022年 6月末)

代表取締役社長:金 大仲

本社: 東京都渋谷区道玄坂一丁目12番1号 渋谷マークシティウエスト 21F

事業内容:不動産ソリューション事業(投資用不動産の開発、販売等)、プロパティマネジメント事業

会社HP:https://www.global-link-m.com/

このプレスリリースには、メディア関係者向けの情報があります

メディアユーザーログイン既に登録済みの方はこちら

メディアユーザー登録を行うと、企業担当者の連絡先や、イベント・記者会見の情報など様々な特記情報を閲覧できます。※内容はプレスリリースにより異なります。

すべての画像