株式会社WEELの株式取得及び簡易株式交換による完全子会社化に関するお知らせ

なお、本株式交換は、会社法796条第2項に基づき、当社の株主総会の承認を必要としない簡易株式交換の手続により、WEEL社において臨時株主総会決議により、本株式取得及び本株式交換の承認を受けることを前提としております。また、本株式取得及び本株式交換に伴い、WEEL社は当社の完全子会社となる予定です。

当社は「個人と組織がともに成長し続けるDIGITAL WORKを実現する」をビジョンとした2025年3月期から2027年3月期までの3カ年の中期経営計画を策定し、事業戦略として「事業領域の拡大・開拓」「収益安定性の向上」「人的資本経営の推進」の3つを掲げております。今回の完全子会社化は、主にそのなかの「事業領域の拡大・開拓」における「データ連携市場の拡大」に貢献するものです。

記

1.本株式取得及び株式交換の目的

当社は、1992 年に UNIX 向けの製品をリリースして以来、EDI(電子データ交換)を中心にデータ連携分野において信頼性の高いパッケージソフトウェア「ACMS(Advanced CommunicationManagement System)シリーズ」を提供し、国内の EDI ソフトウェア市場でリーダーシップを確立しています。企業間・部門間・クラウド・SaaS など分散したデータをボーダーレスにつなげるデータ連携ソリューションは、すでに 2,933 社 14,571 サイトを越える企業のミッションクリティカルなシステムで稼働しています。

WEEL社は、生成AIを活用したシステム受託開発及びコンサルティング、およびAIメディア運営などを行っている会社です。

当社製品に生成AIを組み込むことで、他社との差別化・優位性を確保し、製品・サービス価値の向上を目指し、当社の中期経営計画でも掲げている、「事業領域の拡大・開拓」における「データ連携市場の拡大」に貢献します。また、生成AIを活用することで、顧客満足度を向上させるなど、「収益安定性向上」の「業務効率の向上」にも寄与してまいります。

加えて、一部株式交換を用いることで、親会社経営層だけでは無く、子会社経営層にオーナーシップを残すことにより、創業者目線での当社グループの企業価値を向上していくことを想定しております。

さらに、WEEL社が当社グループに加わり、AIを中心とした先端技術におけるナレッジを共有することにより、「人的資本経営の推進」における「優秀な人材の獲得」や「人材育成の強化」につながり、中長期的に当社グループの事業領域拡大並びに業績拡大に貢献すると考えております。

2.本株式取得及び本株式交換の方式

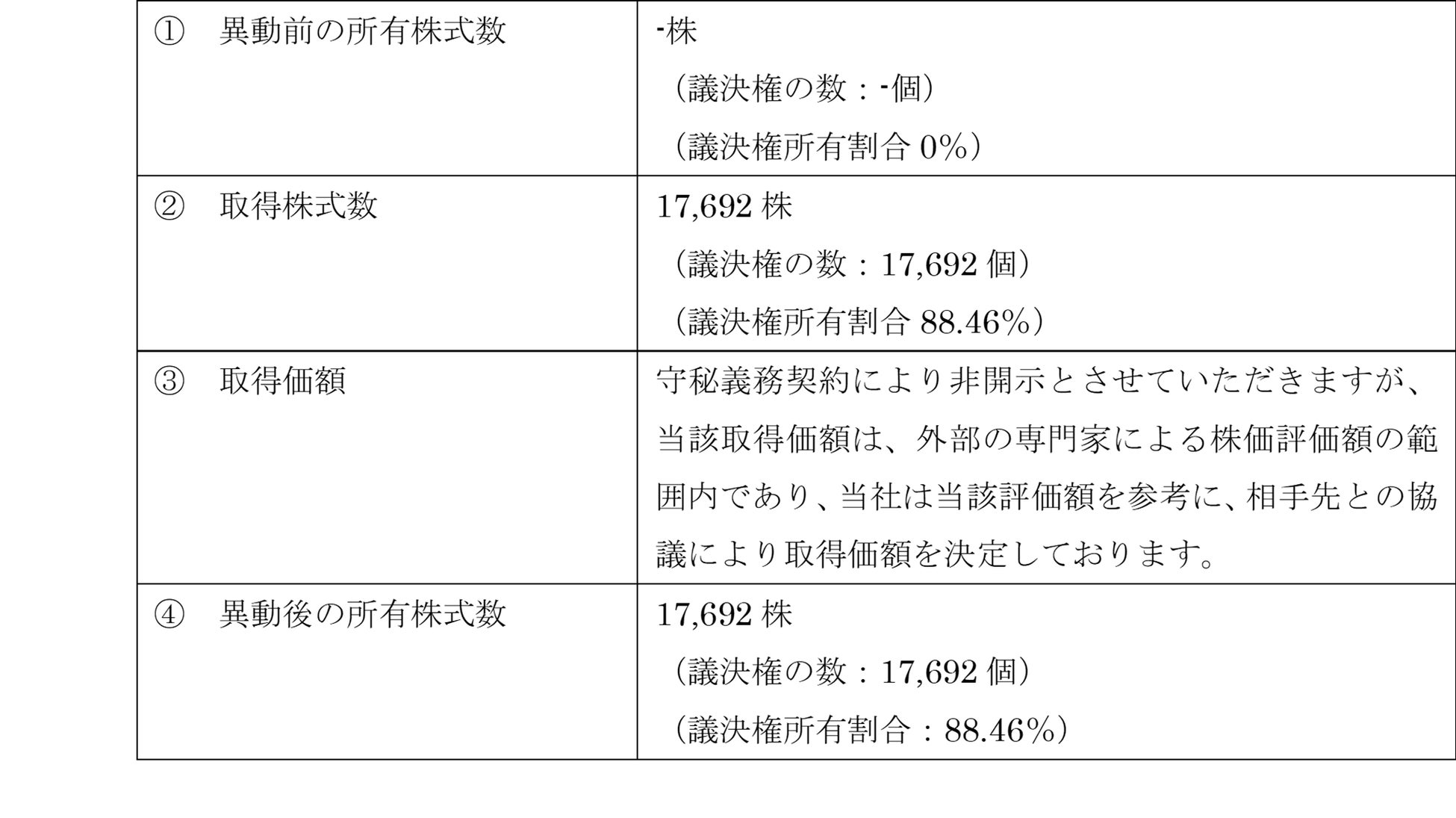

当社は、WEEL社の発行済株式の20,000株のうち、本株式取得により17,692株を取得し、残りの2,308株を本株式交換により取得することで、WEEL社を完全子会社化する予定です。

3.本株式取得の概要

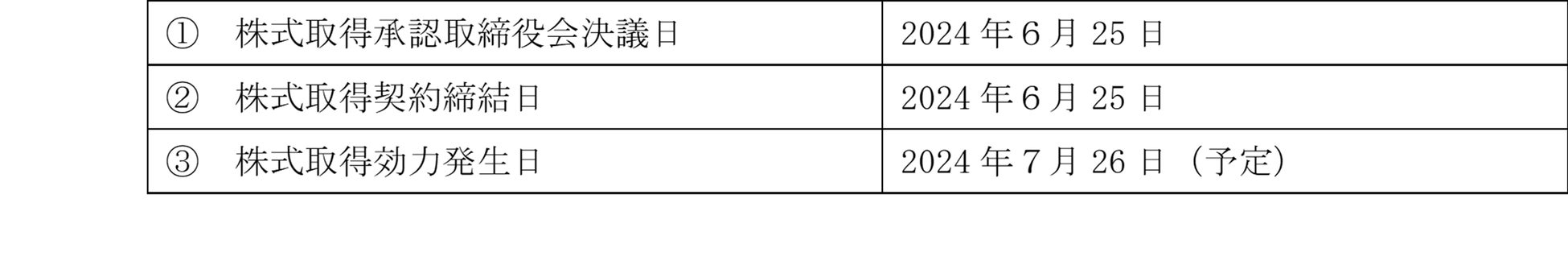

(1) 本株式取得の日程

(2) 本株式取得の方法

当社は、2024年6月25日付で(3)に記載の相手先との間で株式譲渡契約を締結し、2024年7月26日にWEEL社の株式を譲り受ける予定です。

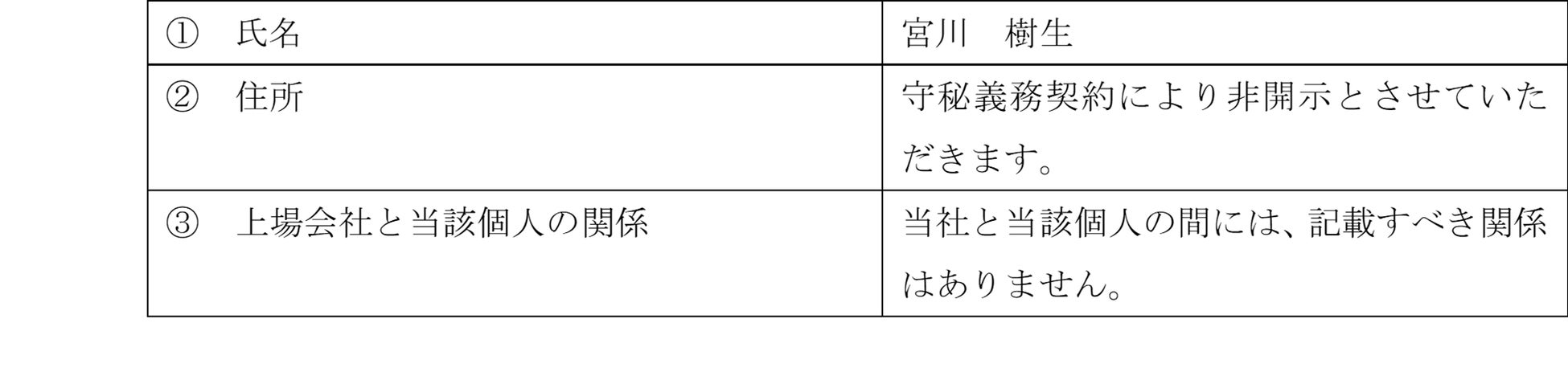

(3) 本株式取得の相手先の概要

(4) 株式取得数、取得価額及び取得前後の所有株式の状況

(5) 取得価額の算定根拠

当社は上記の取得価額を決定するにあたり、第三者算定機関である株式会社WARC(本社:東京都品川区、代表取締役:山本 彰彦。以下、「WARC」)に算定を依頼し、その算定結果を参考として両社間で協議した結果、合意いたしました。

WARCは、WEEL社の一株当たりの株価について、ディスカウント・キャッシュ・フロー法(以下「DCF 法」といいます。)を採用し算定を行っております。なお、DCF 法において使用した事業計画についての詳細は、「5.本株式交換に係る割当ての内容の根拠等」の「(2)算定に関する事項」の「② 算定の概要」に記載のとおりです。

4. 本株式交換の概要

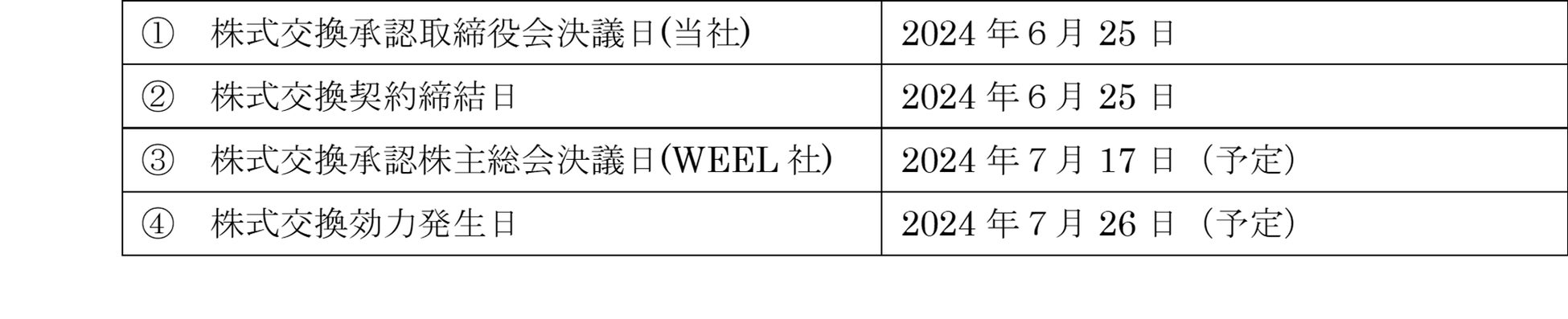

(1)本株式交換の日程

(2)本株式交換の方式

当社及びWEEL社は、2024年6月25日付で株式交換契約を締結いたしました。本株式交換は当社を株式交換完全親会社、WEEL社を株式交換完全子会社とし、その効力の生ずる日を2024年7月26日として行う予定です。

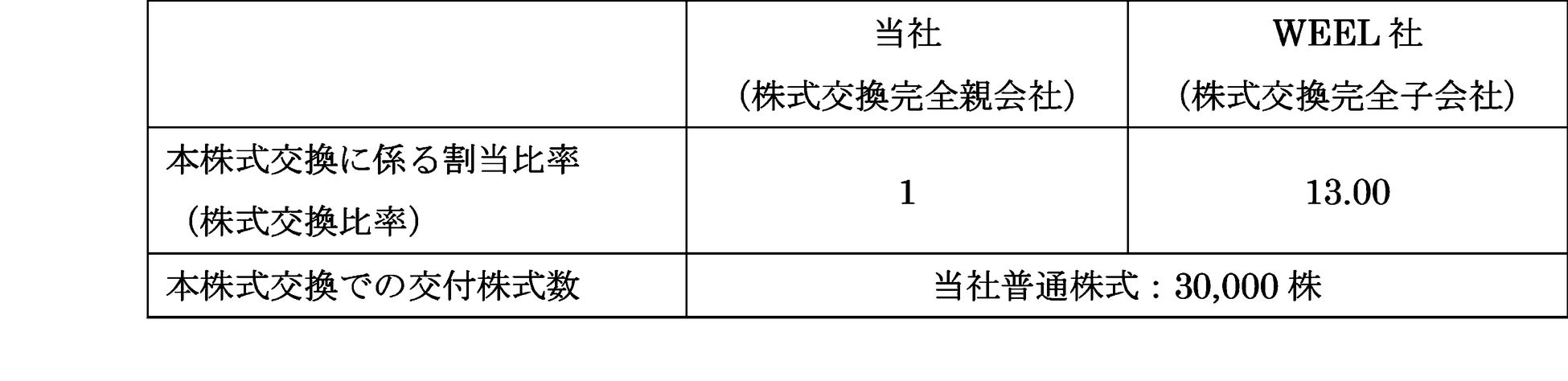

(3)本株式交換に係る割当ての内容

(注1)本株式交換に係る割当比率

当社は、WEEL社の譲渡制限付株式1株に対して、当社普通株式13.00株を割当交付します。

(注2)本株式交換での交付株式数

当社は本株式交換に際して、当社の普通株式30,000株を割当交付する予定です。当社が交付する株式については、自己株式の交付にて行う予定です。

(4)本株式交換に伴う株式交換完全子会社の新株予約権及び新株予約権付社債に関する取扱い

WEEL社は新株予約権及び新株予約権付社債を発行していないため、該当事項はありません。

5. 本株式交換に係る割当ての内容の根拠等

(1)割当ての内容の根拠及び理由

当社は、本株式交換の株式交換比率(以下、「本株式交換比率」)の公平性・妥当性を確保するため、当社及びWEEL社から独立した第三者算定機関としてWARCを選定し、株式交換比率の算定を依頼しました。算定機関から提出を受けた株式交換比率の算定結果、及び対象会社に対して実施したデューデリジェンスの結果等を踏まえて、WEEL社の財務状況や将来の見通し等を総合的に勘案し、当事者間で交渉・協議を重ねた結果、本株式交換比率が妥当であると判断しました。

(2)算定に関する事項

① 算定機関の名称並びに当社およびWEEL社との関係

WARCは、当社並びにWEEL社から独立した算定機関であり、当社及びWEEL社の関連当事者には該当せず、本株式交換に関して記載すべき重要な利害関係は有しません。

② 算定の概要

当社が東京証券取引所スタンダード市場に上場しており、市場株価が存在することから、市場株価平均法(2024年6月24日を算定基準日とし、算定基準日を含む直近1か月間、3か月間及び6か月間の各期間の終値の単純平均法に基づき算定)を用いて算定いたしました。

算定方式 | 市場株価平均法 |

算定結果 | 910円~1,040円 |

一方、WEEL社については非上場会社であり、市場株価が存在しないため、将来の事業活動の状況を評価に反映するため、DCF法を採用いたしました。

算定方式 | DCF法 |

算定結果 | 11,080円~14,858円 |

(3)上場廃止となる見込み及びその事由

本株式交換により、当社は株式交換完全親会社となり、また、株式交換完全子会社となるWEEL社は非上場のため、該当事項はありません。

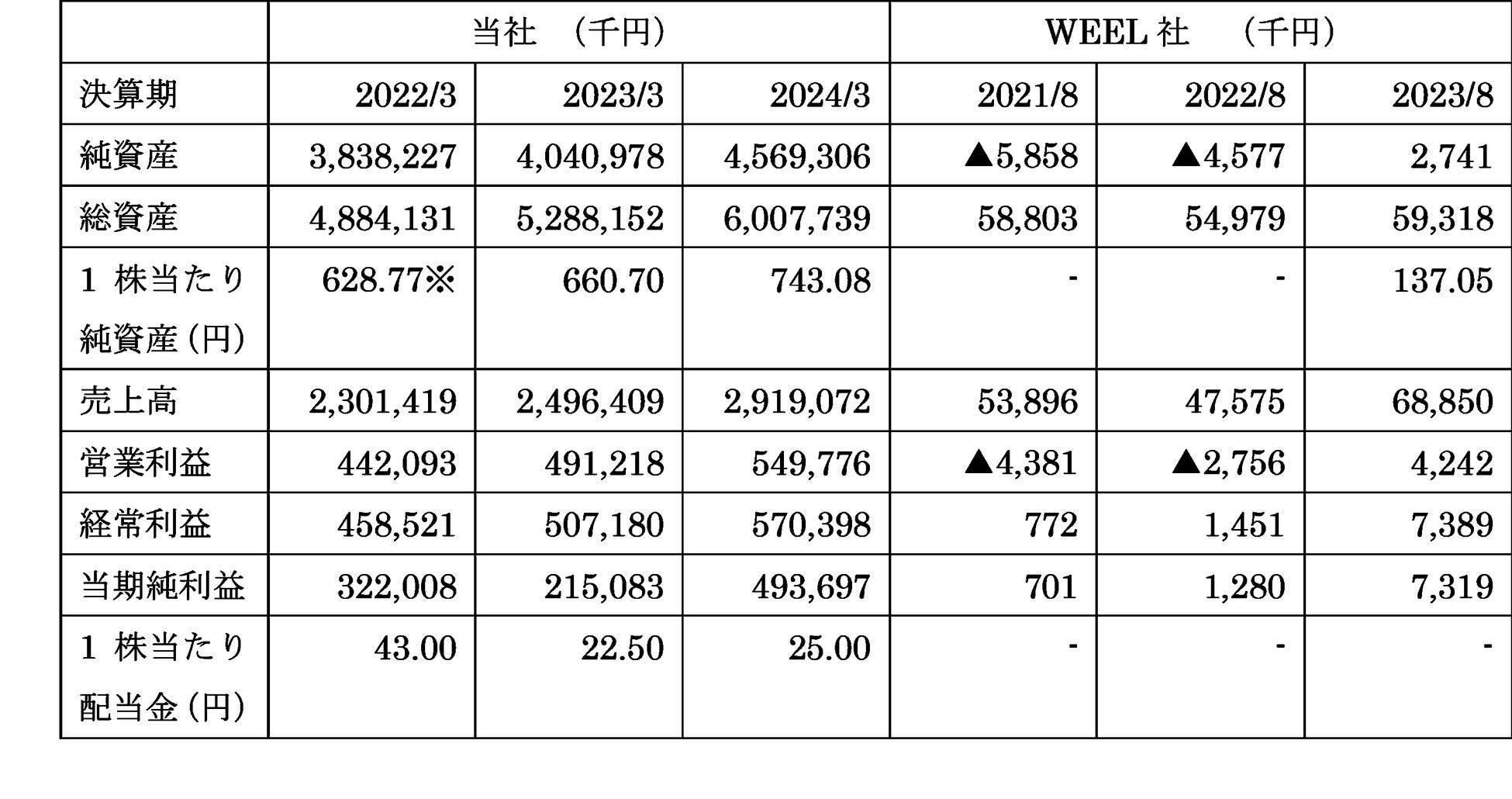

6.本株式交換の当事会社の概要

また、当事会社の直近3年間の経営成績及び財政状態は以下の通りです。

(注)当社は2024年3月期より非連結での財務諸表を作成・開示しておりますため、2022年3月期及び2023年3月期の各指標は連結財務諸表の数値を記載し、2024年3月期の各指標は個別財務諸表の数値を記載しております。

※当社は2023年2月1日付で普通株式1株につき2株の割合で株式分割を行っております。2022年3月期首に当該株式分割が行われたものと仮定して、「1株当たり純資産」を算定しております。また、2023年3月期の第2四半期以前に行われました、2022年3月期末の「1株当たり配当金」につきましては当該株式分割前の実際の配当金の額を記載しております。

7.本株式交換実施後の状況

株式交換完全親会社である当社において、本株式交換における名称、本店所在地、代表者の役職・氏名、事業内容、及び決算期についての変更はなく、純資産及び総資産の額については、現時点では確定しておりません。

8.会計処理の概要

本株式交換に伴う会計処理は、「企業結合に関する会計基準」における「取得」に該当します。

なお、本株式交換によりのれんの発生が見込まれますが、その金額は現時点で未確定です。

9.今後の見通し

当社の連結業績に与える影響につきましては現在精査中であり、今後、公表すべき事項が生じた場合は速やかに開示いたします。

以上

このプレスリリースには、メディア関係者向けの情報があります

メディアユーザー登録を行うと、企業担当者の連絡先や、イベント・記者会見の情報など様々な特記情報を閲覧できます。※内容はプレスリリースにより異なります。

すべての画像