発行体格付「AA-」引き上げ後初となる 大阪府住宅供給公社債券(市場公募債)を発行しました

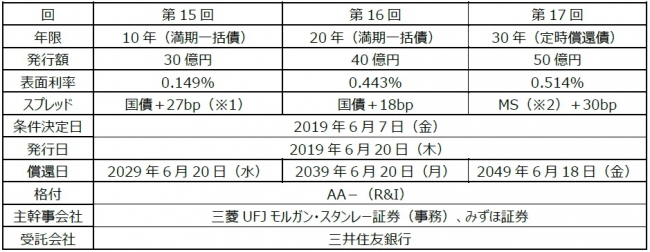

⼤阪府内で賃貸住宅の提供などの事業を⾏う大阪府住宅供給公社(本社:大阪市中央区、理事長:堤 勇二、以下、公社)は、2019年6月7日付で第15回、第16回及び第17回公社債券の発行条件を決定し、本日発行(発行総額120億円)しましたので、その概要についてお知らせします。 今後も公社では、市場のニーズと資金需要などを踏まえながら、継続的な債券発行を実施していく予定です。

■発行概要

■発行のポイント

〇金利が低水準で推移するなか、投資家ニーズの高まりと公社の資金需要などを総合的に踏まえ、昨年度と同様の10年・20年満期一括債と30年定時償還債を同時起債。

〇全年限において、住宅供給公社債券として最低利率を更新。

〇「AA-」への格付引上げなどが評価され、全年限で昨年度の発行水準から2bp以上のタイト化を実現。

〇 起債に先立ち、中央・地方の投資家に対して個別IRを実施。積極的なIR活動が多数の新規投資家の獲得と旺盛な需要創出に貢献。

■発行の効果

今回の債券発行により、資金調達手段の多様化による借換えのリスク軽減や借入金返済時期の分散化、スプレッドのタイト化による支払利息の軽減など、公社の財務安定性の向上に寄与する効果があります。

■公社の格付について

公社では、安定した収益を支えに財務状況が改善していることなどから、株式会社格付投資情報センター(R&I)による発行体格付が2018年10月31日に更新され、「A+」から「AA-」(信用力は極めて高く、優れた要素がある)に引き上げられました。また、格付の方向性は「安定的」とされています。

※格付符号及び定義等につきましては、格付機関ホームページ(http://www.r-i.co.jp/)をご参照ください。

ご注意:このプレスリリースは、公社の債券発行に関する内容を一般に公表するもので、投資の勧誘若しくはその他の類似行為を行うためのものではありません。

◆大阪府住宅供給公社概要

代表者 : 理事長 堤 勇二

所在地 : 大阪市中央区今橋2丁目3番21号

設 立 : 1965年11月

事業内容 : 賃貸住宅の管理事業、宅地管理事業、府営住宅の指定管理業務等

基本金 : 3,100万円(全額大阪府出資)

公社WEBサイト: https://www.osaka-kousha.or.jp/

公社は、国連目標であり、2025 年⼤阪・関⻄万博が達成目標に掲げる「持続可能な開発目標(SDGs)」の実現を目指しています。とりわけ、SDGs目標11「住み続けられるまちづくりを」および目標17「パートナーシップで目標を達成しよう」の実現に向けて事業展開を⾏っており、関係機関と連携して様々な取組みを進めています。

(※1)1bp=0.01% (※2)MS: 平均年限15.25年のスワップレートの中間値

(※1)1bp=0.01% (※2)MS: 平均年限15.25年のスワップレートの中間値

■発行のポイント

〇金利が低水準で推移するなか、投資家ニーズの高まりと公社の資金需要などを総合的に踏まえ、昨年度と同様の10年・20年満期一括債と30年定時償還債を同時起債。

〇全年限において、住宅供給公社債券として最低利率を更新。

〇「AA-」への格付引上げなどが評価され、全年限で昨年度の発行水準から2bp以上のタイト化を実現。

〇 起債に先立ち、中央・地方の投資家に対して個別IRを実施。積極的なIR活動が多数の新規投資家の獲得と旺盛な需要創出に貢献。

■発行の効果

今回の債券発行により、資金調達手段の多様化による借換えのリスク軽減や借入金返済時期の分散化、スプレッドのタイト化による支払利息の軽減など、公社の財務安定性の向上に寄与する効果があります。

■公社の格付について

公社では、安定した収益を支えに財務状況が改善していることなどから、株式会社格付投資情報センター(R&I)による発行体格付が2018年10月31日に更新され、「A+」から「AA-」(信用力は極めて高く、優れた要素がある)に引き上げられました。また、格付の方向性は「安定的」とされています。

※格付符号及び定義等につきましては、格付機関ホームページ(http://www.r-i.co.jp/)をご参照ください。

ご注意:このプレスリリースは、公社の債券発行に関する内容を一般に公表するもので、投資の勧誘若しくはその他の類似行為を行うためのものではありません。

◆大阪府住宅供給公社概要

代表者 : 理事長 堤 勇二

所在地 : 大阪市中央区今橋2丁目3番21号

設 立 : 1965年11月

事業内容 : 賃貸住宅の管理事業、宅地管理事業、府営住宅の指定管理業務等

基本金 : 3,100万円(全額大阪府出資)

公社WEBサイト: https://www.osaka-kousha.or.jp/

公社は、国連目標であり、2025 年⼤阪・関⻄万博が達成目標に掲げる「持続可能な開発目標(SDGs)」の実現を目指しています。とりわけ、SDGs目標11「住み続けられるまちづくりを」および目標17「パートナーシップで目標を達成しよう」の実現に向けて事業展開を⾏っており、関係機関と連携して様々な取組みを進めています。

このプレスリリースには、メディア関係者向けの情報があります

メディアユーザーログイン既に登録済みの方はこちら

メディアユーザー登録を行うと、企業担当者の連絡先や、イベント・記者会見の情報など様々な特記情報を閲覧できます。※内容はプレスリリースにより異なります。

すべての画像