注目のホットワード ROIC に関する考察(続編)

~ROIC達成のカギはオフバランスにあり?~

・ROEを重視する企業は依然として多い

・ROICに注目!

- ククレブ・アドバイザーズ株式会社のシンクタンク部門であるククレブ総合研究所では、2022年5月に発行したレポート“中期経営計画における経営目標としての財務指標のトレンド分析”の続編調査として2022年1月~7月の間に提出された中期経営計画書(以下「中計」)について、情報支援ツール“CCReB Clip”を利用して、財務指標(ROA・ROE・ROIC)のトレンドについて追加分析を行い以下のレポートをリリースした。なお、当研究所では、分析レポートの鮮度を重視しているため、2022年の主要企業の中計が公表された本タイミングにて分析を行った。

■2022年における各指標の出現率について(図1)

まず2022年1月から7月(※)までに中計を公表した企業数は642社であり、そのうちROA(総資産利益率)の目標値を中計に掲げている企業は51社と中計公表企業の7.9%に出現する結果となった。ROAの経営指標としての中計における位置づけは年々低下している。

一方、ROE(自己資本利益率)は207社、全体の32.2%を占める結果となった。ROAに対して、ROEを重視する企業は依然として多いと言える。

そして、前回のレポートでも最も注目したROIC(投下資本利益率)に関しては、96社、全体の15%を占める結果となった。ROICは各経営指標の中でも出現率の伸びが最も大きく、2021年の出現率と比較しても1.2倍とROICが中計における目標経営指標としてROAからその地位を奪ったと言える状況となった。

※ROA:Return On Assetsの略称であり、企業が総資産に対してどれだけの利益を生み出したかを示す指標

※ROE:Return On Equityの略称であり、企業が自己資本に対してどれだけの利益を生み出したかを示す指標

※ROIC:Return On Invested Capitalの略称であり、企業が事業活動のために投じた資金を使ってどれだけ利益を生み出したかを示す指標

ROICは、新興企業においては、投資が大きく先行することから、目標指標として設定するには難しい指標であり、グロース市場に上場する企業においては目標指標となることは皆無であるが、一方で事業基盤が確立され、セグメント毎の事業運営が通常であるプライム市場に上場する企業においては、近年投資家が最も重視する経営指標であることに呼応して、経営指標として導入する企業が増えている状況と言える。

≪図1≫ 2022年中期経営計画書における各財務指標の出現率

※集計期間は2022年1月~7月15日まで(本レポート執筆時点。以下同様)。

※ククレブ総合研究所調べ(Powered by CCReB AI 以下同様)。

■各指標とB/Sとの関連性について(図2)

2022年に公表した中計について、各指標を目標指標としてセットした企業群とバランスシート(B/S)における各項目(固定資産合計、現金及び現金同等物の期末残高、負債合計、純資産合計)の平均値の直近2期での変動率を分析したのが下図となる。

≪図2-1≫各指標と固定資産合計との関係

まず、各指標を中計で目標指標として掲げる企業のB/Sにおける「固定資産合計」の直近2期を比較した。

固定資産を構成するのは主に、土地・建物などの不動産や機械装置、投資有価証券となるが、ROICを目標指標として掲げる企業(以下「ROIC選好企業」)の固定資産合計額の伸び率が、他の指標を上回っていることが分かる。なお、ROIC選好企業のうち、スタンダード市場に上場している企業においては、固定資産額が若干ながら減少している。

≪図2-2≫各指標と現金及び現金同等物の期末残高との関係

次に「現金及び現金同等物の期末残高平均」の直近2期を比較した。

現金と同等物とは、受取手形及び売掛金などであるが、こちらもROIC選好企業が現預金等を減らす結果となり、他の指標を重視する企業に比べても手元資金を活用して投資を行っていることが窺える。

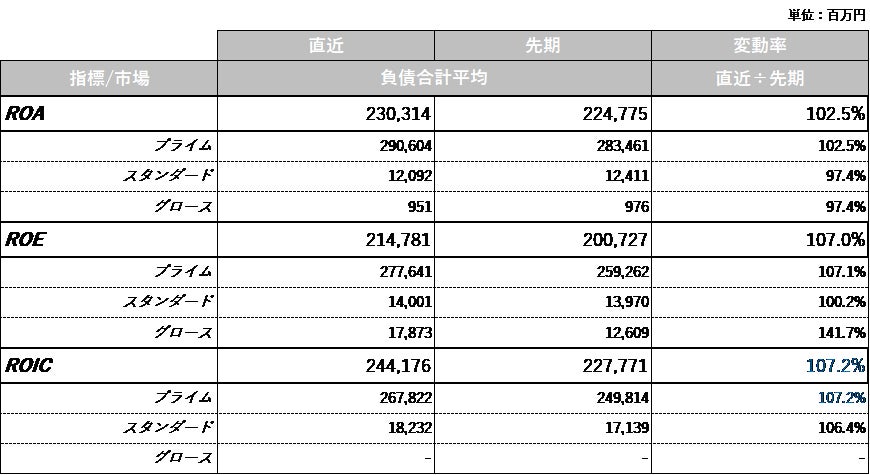

≪図2-3≫各指標と負債合計との関係

続いて「負債合計」の直近2期を比較した。

負債合計を構成するのは、主に流動負債、固定負債となるが、それぞれ銀行借入や社債発行など様々な資金調達手段がある。ここでもROIC選好企業が負債をより増やしている傾向を窺え、レバレッジ効果を活用した投資を行っていることが窺える。

≪図2-4≫各指標と純資産合計との関係

さらに「純資産合計」の直近2期を比較した。

純資産合計を構成するのは、主に株主資本と利益剰余金、自己株式などであるが、基本的に増資をしない限り株主資本は増加しないことから、純資産が増えるのは利益剰余金の積み上げが中心となると言える。ここでもROIC選好企業における変動率は他の指標を選好する企業に比べ変動率が低く、単なる利益剰余金の積み上げだけではなく、利益剰余金を積み上げながらも自己株式の取得や投資家への還元を積極的に行い純資産額をコントロールしているものと思料する。

上記の通り、固定資産合計、現金及び現金同等物の期末残高平均、負債合計及び純資産合計の直近2期の変動を通じて各指標との関係を分析したが、投資家が各企業へ求める行動として、手元CFの活用と、低金利を活用した財務レバレッジ、そして自己株式の取得による純資産合計のコントロールという流れそのものであり、本分析においてはROIC選好企業が、ROICの目標値を設定しながら資本市場との対話をより強化していく姿勢を持っているとも言える。

ここまで、B/Sの側面から各指標との関係性を分析してみたが、主にB/Sは、投資資金の移動のベースであり、当該資金を使ってどのように「稼いだか」「稼いでいくか」をP/L(損益計算書)からの視点でも分析を行ったのが下図である。

■各指標と営業利益率との関連性について(図3)

≪図3≫各指標と営業利益率との関係

ここでは、各指標を経営指標として掲げる企業の直近2期の売上高及び営業利益を使って営業利益率を求め、2期分の分析を行った。コロナ禍における企業業績への影響は先期で底を打った企業が多く、回復傾向が認められるが、プライム企業では、空運、電気機器において、数千億規模の営業赤字があった影響もあり、営業利益率でのROIC選好企業での数値の優位性は特段見られず、ROE選好企業とROA選好企業での稼ぐ力の違いを確認することはできた。

投資効果を見極めるには短期スパンで判断するのは難しく、中期スパンでの分析が必要と言える。

■まとめ

以上、2022年5月号の続編として各経営指標の中計における位置付けの変化と、ROICという経営指標が投資家の重視度の高まりに比例して、注目の指標になっていることを最新の事例を集計して分析を行った。

ROIC選好企業は、他の指標を掲げる企業に比べ、手元資金をより活用し、財務レバレッジを活用しながら、利益剰余金の積み増しだけでない、投資家への還元策をより意識した経営を行っている傾向が強いことが本レポートにおける数字面での分析では見て取れた。一方で、その結果、固定資産の合計額は増加していくため、バランスシート面でのトータルの影響も一定程度の考慮が必要とも言える。

企業の不動産戦略(CRE戦略)をROIC経営に絡めるならば、新工場建設等の新規投資であれば、他人資本を活用したオフバランス開発(注:オフバランス効果には各種要件あり)により、自社の投下資本を可能な限り抑え、最大限の利益を取ることにより、社内ハードルレート(ROIC)の達成も可能である。また、投資資金の捻出についても、手元の現預金の活用のみならず、企業にとって本業との結び付きが薄い資産(ノンコア資産)を売却することによりCFを創出し、バランスシートをスリムにしながら、各種戦略を実行することなども有益である。

いずれにしても、ROIC経営を重視しつつ、オフバランスのアセット戦略を並行して実行することにより、ROE・ROAの指標向上にもつながることから、今後ますますROICを意識した経営が求められるのは世の中の潮流と言える。

なお、ROIC選好企業を具体的に知りたい場合には、CCReB GATEWAY(https://ccreb-gateway.jp/)に会員登録(無料)頂き、ご利用ガイドにアクセスし、利用・操作方法を確認後、簡単操作でROIC選好企業の一覧確認と個別企業の中期経営計画書や有価証券報告書などもダウンロードが可能です。

効率的な企業分析、アプローチにぜひCCReB GATEWAYをご活用ください。

免責事項

当レポートは、情報提供を目的としたものであり、投資勧誘を目的としたものではございません。また、本内容は現時点での判断を示したに過ぎず、データ及び表現などの欠落、誤謬などにつきましては責任を負いかねますのでご了承ください。当レポートのいかなる部分もその権利はククレブ・アドバイザーズ株式会社及びククレブ・マーケティング株式会社に帰属しております。

■ビジネスの知りたいがここに!B2Bポートタルサイト”CCReB GATEWAY"(利用無料・要登録)

サイト:https://ccreb-gateway.jp/

■2022年5月号をご覧になりたい方

(タイトル:中期経営計画における経営目標としての財務指標のトレンド分析)

サイト:https://ccreb-gateway.jp/reports/

■ククレブ・アドバイザーズ株式会社について

設 立:2019年7月

所在地:〒101-0047 東京都千代田区内神田1-14-8 KANDA SQUARE GATE 8F

資本金:400,000,350円(資本準備金を含む)

サイト:https://ccreb.jp/

このプレスリリースには、メディア関係者向けの情報があります

メディアユーザー登録を行うと、企業担当者の連絡先や、イベント・記者会見の情報など様々な特記情報を閲覧できます。※内容はプレスリリースにより異なります。

すべての画像